时隔几月,央妈再度向债牛出手。

据消息,对于12月以来在债券大牛行情中表现较为激进的机构,央行今日上午进行了集中约谈,被约谈机构包括部分银行、券商、保险资管、理财子公司、基金、信托等等。

这一次,央妈的语气相比之前明显更重,不仅提示机构要重视利率风险,稳健投资,还直指在债市交易中可能出现的违法违规行为,明确表示对问题机构“零容忍”。

敲打之意,跃然纸上。

01

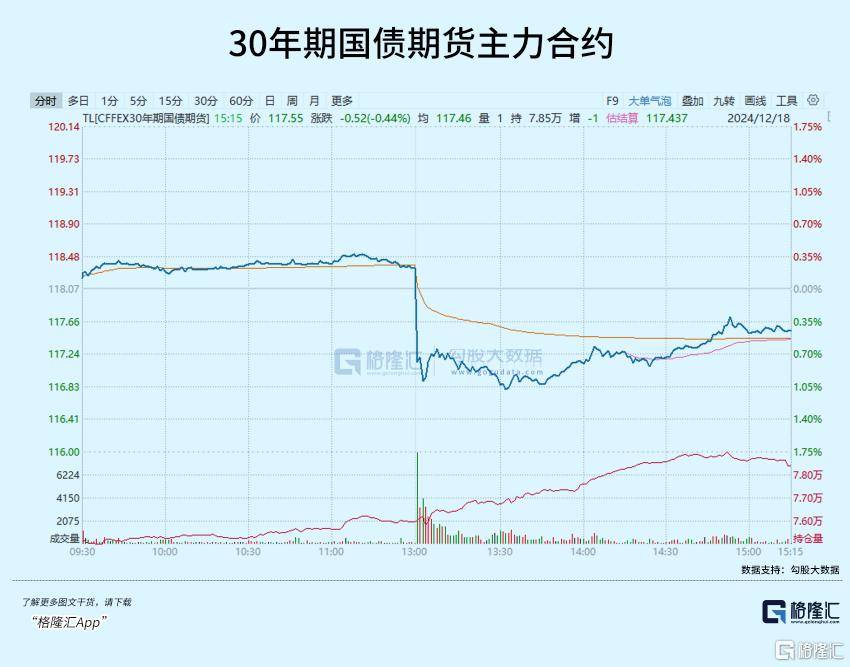

今天午后开盘,国债期货直线跳水,30年期国债期货主力合约半小时内从0.25%急跌至-1%,随后才逐步回升,最终收跌0.44%。

消息也刺激了股市,A港股午后一度飞速拉升超1%,不过后续略显乏力,收盘未能守住涨幅。

今年以来,债券牛行情的疯狂程度超出市场预料,导致债券收益率不断走低,到本月16日国债30年期收益率从年初2.84%下降至1.96%,10年期国债收益率由年初2.56%一度下降到1.72%。

30年期国债价格最高涨到118.69元,对应涨幅高达18%。要知道,玩国债都是杠杆交易,胆大的杠杆放到20倍都可能,算下来本金收益率高达3.6倍,这简直比炒股要恐怖多了。

如此异常情况,也导致央妈的出手。

事实上,从下半年来,央妈和有关部门已经多次就债券交易异常表现进行干预,不止一次的严厉警告我国的金融机构不要过度投资债市,甚至拿出近几年非常具有代表性的美国硅谷银行破产的案例来警示市场。

在7月份,央妈从喊话改为直接动手,宣布开始从一级交易商手中购入国债,在通过抛售来稳住国债收益率。

到8月,交易商协会发布公告称,近期在交易商协会查处的案件中,四家农商行涉嫌在国债二级市场交易中涉嫌操纵市场价格、利益输送。交易商协会已移送到央行实施行政处罚,而且对于其他此类案件线索还会加紧调查处理。

一连串重磅出击,终于使得国债收益率从2.1%迅速涨回到2.4%区间,但很快,打压效果又逐渐减弱,国债收益率再度下行。

所幸A股迎来“924”行情,海量资金迅速从债市转入股市,国债收益率也迅速大幅回升。

但随着11月中开始A股大行情趋缓,国债收益率趋势再度显著加速的回落。很显然,这是海量资金在吃了一波A股大涨行情之后再次回流到债市,以图在避险的同时押注利率下行,赚取更多债券价格上涨收益。

可以看到,资金对于债券收益率的下行预期一直都非常明确且坚定,甚至不惜与监管层对抗,包括使用可能存在违规的操作(有意忽略利率风险过度放杠杆或过度超配长债、利益输送等)。

之所以这么难搞,根本原因还是在于利率持续下行营造出的宽松流动性市场环境,为了更好提振经济,监管层抵住各种外部压力,不断争取给国内营造低利率的货币环境。即使是到现在,继续“适时降息降准”的宽松预期依旧较强。

期间各类机构确实也获得了大量低成本的流动性,但由于市场对未来经济面复苏的信心不足,这些流动性有相当部分没有去到该去的地方(经营,扩投资),反而主动大量涌入国债市场疯狂“空转”,最终形成抱团并推高长债价格,导致了罕见债券疯牛行情。

这样的局面,并非监管层所想看到,无论是海量资金“空转”会严重影响经济刺激政策效果,或是机构违规高杠杆炒债导致可能出现的暴雷风险,还是国债收益率短期下跌过快带来的潜在风险,都是非常严重的问题。

现在10年国债收益率已跌到1.72%的罕见超低水平。不难预测,接下来,央妈以及有关部门,大概率会有更多更严格的措施出来。

比如继续从一级市场借债进行抛售、保证金调整甚至交易费率调整等,都有可能。

而这一场从年头疯到年尾的单边债券牛市行情,也很可能要变成箱体牛了。

02

在央妈对债券牛出手的同事,在另一边的国资委也没有闲着。

就在昨晚,国务院国资委发布印发《关于改进和加强中央企业控股上市公司市值管理工作的若干意见》,其中提出,中央企业要从并购重组、市场化改革、信息披露、投资者关系管理、投资者回报、股票回购增持等六大方面改进和加强控股上市公司市值管理工作。

今天,“中特估”、“央企重组”、“央企红利”等央国企概念股开盘大涨,贡献了大量的涨停板,中证央企指数盘中一度涨1.6%,显著跑赢沪指。

结合上面监管层一边针对债市开始持续采取措施,同时一边罕见发布各种措施提振资本市场的现象,我们足可以明显清晰感受到这背后的指示——债券市场已过热,需要引导资金支持股市。

为了达到此目标,监管层现在也不断松绑机构对权益资产配置的限制,引导保险、社保、基金等各路长线资金入场,尤其“924”开始,对提振股市的支持态度罕见加强,甚至从改革政策支持到了提供资金支持的转变。

还有这次关部门再喊话央国企及控股上市公司要估值水平,也是对提振资本市场大方针的重点举措之一。

这一系列举措,必然不会白费。就如A股“924”超级行情的出现,虽然看似意外,但其实是也算是水到渠成的结果,只是大家没想到市场反应如此激烈。

接下来,监管层大概率是要下更大功夫扭转“债牛股弱”的局面,而结果也必然是不用质疑的。

这就为接下来A股继续迎来大行情打下资金面的关键基础。

不过也要看到,“924”以来,包括央国企在内A股所有资产估值都飙涨了一大轮。比如,央国企大盘指数目前的PE点位已经来到了近5年来的80%以上。这其中,甚至不少央国企巨头的市值都创出历史新规或很长一段时间来的新高。

工行今天上涨1.23%,仅差1分钱就回到“10.8”的历史新高,今年工行累计大涨了47.31%,成为最大赢家之一。

在这个阶段下,央国企和其他大蓝筹一样,在估值性价比上确实是没有大涨之前那么高了。

但还是有不少央国企仍然是处于低PB、低PE的状态,甚至少部分还处在“破净”状态。

Wind数据显示,截止12月18日,A股上市央企有约462家,其中有约60家的PB低于1倍,但从市盈率来看,有近百家央企最新财报处于亏损状态(PE为负值),这些企业普遍是地产和大基建相关产业链,以及部分制造业,它们的经营或资金链,多少都有不同的问题和难点。

从资本市场的角度来看,这些企业目前已没有多少投资性价比,除非它们能如政策指引那样,通过并购重组或其他有效方式来提高资产质量,切实提高投资价值。不然即使有政策喊话,市场也很难长期认可和支持它们。

但对于其他依旧业务稳健增长,能持续带来投资回报的优质央国企,市场还是很愿意参与进来。

判断的关键,在于当前的股息回报是否有足够性价比。

目前长债利率和存款利率已经跌到2%以下,那么如果上市企业能持续稳定提供股息回报率超过3%或者苛刻一点到4%的,就仍然会有吸引力。

现在,近几年的股息率能持续维持在3%以上的A股公司,仍有不少,它们的重点集中在其如银行、保险、能源(石油、煤炭、电力)、电信等重点领域,而且不少恰好也是数以央国企或者其控制的企业,当然也包括不少优质的核心民企。

这些企业,甚至被市场当做了“类债资产”。

那么未来一个明确的投资方向就出来了——在整体低利率的宽松大环境叠加监管层对债市交易的强监管,很可能会有比之前更多的资金开始从债市转为流入股市,去配置能同时兼顾安全性和可观投资收益的“类债资产”。

也就是说,这些资产的未来投资胜率,很可能会比其他资产要高出不少。

蜀ICP备2021027378号

蜀ICP备2021027378号

还没有评论,来说两句吧...